ประเภทของสินทรัพย์และการลงทุน

3 ประเภทหลักของการลงทุนคืออะไร?

แม้ว่าจะมีประเภทของการลงทุนมากมาย แต่ก็สามารถจัดกลุ่มได้เป็นหนึ่งในสามประเภท ได้แก่ ตราสารทุน (Equity) ตราสารหนี้ (Fixed-income) และเงินสด (หรือสินทรัพย์เทียบเท่าเงินสด - cash equivalents)

คำว่า “ตราสารทุน” ครอบคลุมการลงทุนทุกประเภทที่ทำให้นักลงทุนมีส่วนเป็นเจ้าของในกิจการ ตัวอย่างที่พบบ่อยที่สุดคือหุ้นสามัญ (stocks) ตัวอย่างอื่นๆ ได้แก่ ETF, กองทุนรวม (Mutual Fund) และ ตราสารทุนเอกชน (Private Equity)

คำว่า “ตราสารหนี้” ครอบคลุมการลงทุนทุกประเภทที่นักลงทุนให้กู้ยืมเงินแก่กิจการ ตัวอย่างที่พบบ่อยที่สุดคือพันธบัตร (Bond) ซึ่งมีหลายรูปแบบ รวมถึงพันธบัตรบริษัท และพันธบัตรรัฐบาล ไม่ว่าจะเป็นในระดับท้องถิ่น หรือระดับประเทศ ตราสารหนี้บางประเภทมีลักษณะคล้ายตราสารทุน เช่น หุ้นกู้แปลงสภาพ (Convertible Bond)

เงินสดและสินทรัพย์เทียบเท่าเงินสดเป็นประเภทการลงทุนประเภทที่สาม นอกเหนือจากธนบัตรที่คุณอาจเก็บไว้ในกระเป๋าสตางค์ ประเภทนี้ยังรวมถึงบัญชีเงินฝากกระแสรายวัน บัญชีเงินฝากออมทรัพย์ บัตรเงินฝาก และบัญชีตลาดการเงิน กองทุนตลาดการเงินบางครั้งถือเป็นสินทรัพย์เทียบเท่าเงินสด เนื่องจากสามารถถอนเงินจากบัญชีดังกล่าวได้ง่าย แต่ในทางเทคนิคแล้วถือเป็นตราสารหนี้ - แม้ว่าจะเป็นตราสารที่ปลอดภัยมากก็ตาม

ประเภทของหลักทรัพย์

แม้ว่าจะสามารถจัดประเภทการลงทุนเป็นหนึ่งในสามประเภทดังที่อธิบายไว้ข้างต้น แต่ก็มีหลายประเภทภายในแต่ละประเภทหลัก เราจะมายกตัวอย่างตัวเด่นๆมาให้เข้าใจเบื้องต้น:

หุ้น (stocks)

หุ้น หรือที่เรียกว่าตราสารทุน เป็นประเภทการลงทุนที่รู้จักกันดีและเข้าใจง่าย เมื่อคุณซื้อหุ้น คุณกำลังซื้อสัดส่วนการเป็นเจ้าของในบริษัทที่ซื้อขายในตลาดหลักทรัพย์ บริษัทใหญ่ๆหลายแห่งในประเทศมีการซื้อขายในตลาดหลักทรัพย์ ซึ่งหมายความว่าคุณสามารถซื้อหุ้นของบริษัทเหล่านั้นได้ ตัวอย่างเช่น Exxon, Apple และ Microsoft

วิธีที่คุณสามารถทำกำไรได้: เมื่อคุณซื้อหุ้น คุณหวังว่าราคาจะเพิ่มขึ้นเพื่อที่คุณจะสามารถขายเพื่อทำกำไรได้ แน่นอนว่าความเสี่ยงคือราคาหุ้นอาจลดลง ซึ่งในกรณีนี้คุณจะขาดทุน (รวม)

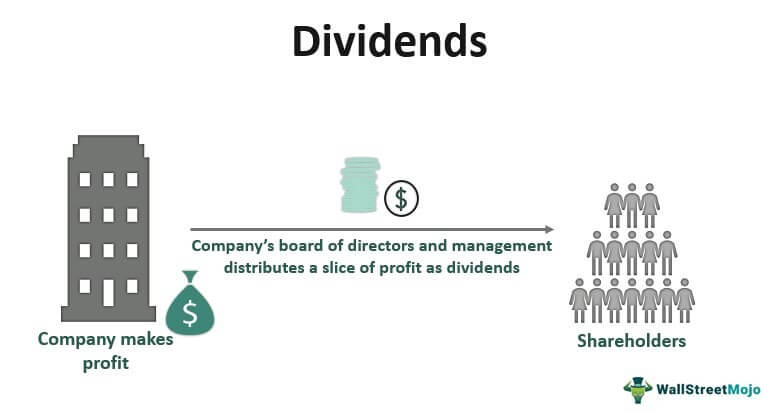

เงินปันผล (Dividends)

เงินปันผล (Dividends) เป็นการจ่ายผลตอบแทนให้แก่ผู้ถือหุ้นหรือผู้ลงทุน ซึ่งเกิดขึ้นเมื่อบริษัทที่ต้องการแบ่งปันส่วนหนึ่งของกำไรหรือรายได้กับผู้ถือหุ้น การจ่ายเงินปันผลเป็นวิธีของบริษัทในการแบ่งปันความสำเร็จให้กับผู้ถือหุ้น

สำหรับกองทุนรวม (Mutual Funds) และ ETF การเงินปันผลเป็นส่วนหนึ่งของผลตอบแทนที่ผู้ลงทุนได้รับจากการลงทุนในกองทุนนั้นๆ โดยกองทุนจะลงทุนในหลายบริษัทในตลาดหลักทรัพย์ ดังนั้นการเงินปันผลมักจะมาจากตัวบริษัทที่มีนโยบายจ่ายปันผล

พันธบัตร (bonds)

เมื่อคุณซื้อพันธบัตร คุณกำลังให้กู้ยืมเงินกับหน่วยงานหนึ่ง โดยทั่วไปแล้วนี่คือธุรกิจหรือหน่วยงานภาครัฐ ส่วนบริษัทก็สามารถออกพันธบัตรบริษัท

กระทรวงการคลังสหรัฐฯออกพันธบัตรรัฐบาล ตั๋วเงินคลัง และตั๋วเงิน ซึ่งเป็นเครื่องมือหนี้ทั้งหมดที่นักลงทุนสามารถซื้อได้

วิธีที่คุณสามารถทำกำไรได้: ในขณะที่เงินกู้ยืมออกไป ผู้ให้กู้หรือนักลงทุนจะได้รับดอกเบี้ย และหลังจากที่พันธบัตรครบกำหนด หมายความว่าคุณถือพันธบัตรครบระยะเวลาที่กำหนดในสัญญา คุณจะได้รับเงินต้นคืน

อัตราผลตอบแทนของพันธบัตรมักจะต่ำกว่าหุ้นมาก แต่พันธบัตรมักจะมีความเสี่ยงต่ำกว่าด้วย แน่นอนว่ายังคงมีความเสี่ยงเข้ามาเกี่ยวข้อง บริษัทที่คุณซื้อพันธบัตรอาจล้มละลาย หรือรัฐบาลอาจผิดนัดชำระหนี้ อย่างไรก็ตาม พันธบัตรรัฐบาล ตั๋วเงินคลัง และตั๋วเงิน ถือเป็นการลงทุนที่ปลอดภัยกว่าเมื่อเทียบกับหุ้น

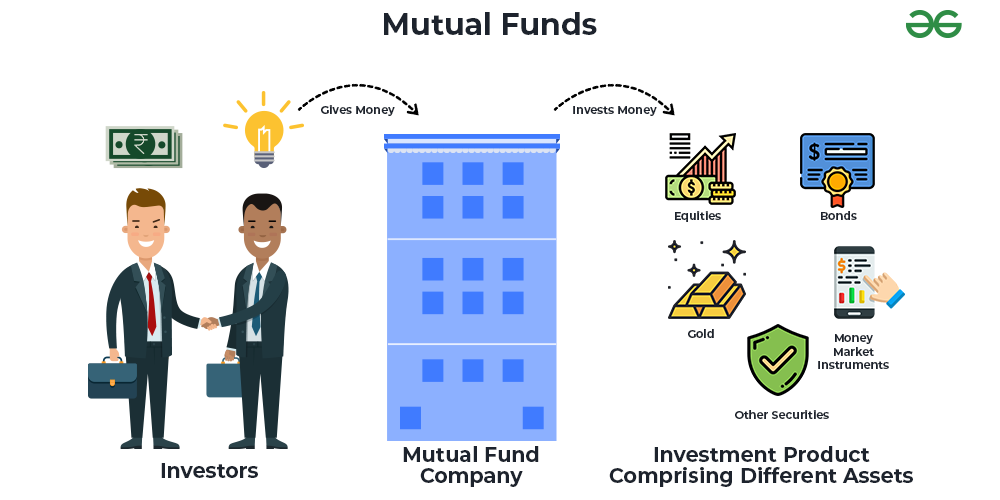

กองทุนรวม (mutual funds)

กองทุนรวมคือการรวมเงินของนักลงทุนจำนวนมาก นำมาลงทุนตามนโยบายแนวทางที่กองทุนนั้นกำหนด

กองทุนรวมสามารถบริหารจัดการแบบเชิงรุกหรือแบบเชิงรับก็ได้

กองทุนที่บริหารจัดการแบบเชิงรุกจะมีผู้จัดการกองทุนที่คัดเลือกหลักทรัพย์ที่จะนำเงินของนักลงทุนไปลงทุน ผู้จัดการกองทุนจะพยายามเอาชนะดัชนีตลาดและทำกำไรโดยเลือกการลงทุนตามวิจารณญาณ

กองทุนที่บริหารจัดการแบบเชิงรับหรือที่เรียกว่ากองทุนดัชนี จะเพียงแค่ติดตามดัชนีตลาดหุ้นหลักเช่น Dow Jones Industrial Average หรือ S&P 500

กองทุนรวมสามารถลงทุนในหลักทรัพย์ที่หลากหลาย ได้แก่ ตราสารทุน พันธบัตร สินค้าโภคภัณฑ์ สกุลเงิน และอนุพันธ์

กองทุนรวมมีความเสี่ยงหลายด้านเช่นเดียวกับหุ้นและพันธบัตร ขึ้นอยู่กับสิ่งที่ลงทุน แต่ความเสี่ยงมักจะน้อยกว่า เนื่องจากการลงทุนมีการกระจายความเสี่ยงโดยธรรมชาติของประเภทสินทรัพส์

วิธีที่คุณสามารถทำกำไรได้: นักลงทุนจะได้กำไรจากกองทุนรวมเมื่อมูลค่าของสินทรัพย์กองทุนเพิ่มขึ้น แต่โดยทั่วไปจะมีขั้นต่ำการลงทุนของแต่ละกอง และจะต้องจ่ายค่าธรรมเนียมรายปี

Exchange-Traded Funds: ETF

กองทุนรวม ETF คล้ายกับกองทุนรวมตรงที่เป็นการเงินของนักลงทุน เอามาติดตามดัชนีตลาด

ความแตกต่างคือ กองทุนรวมซื้อผ่านบริษัทกองทุน แต่หุ้น ETF ซื้อขายในตลาดหุ้น ราคาของมันจะผันผวนตลอดเวลาตลาดเปิด ในขณะที่มูลค่าของกองทุนรวมคือมูลค่าสินทรัพย์สุทธิซึ่งคำนวณเมื่อสิ้นสุดแต่ละรอบการซื้อขาย (NAV)

วิธีที่คุณสามารถทำกำไรได้: เช่นเดียวกับกองทุนรวม คุณสามารถทำกำไรจาก ETF ได้โดยการขายเมื่อมูลค่าเพิ่มขึ้น

Options

ออปชั่นเป็นวิธีการซื้อขายหุ้นที่ซับซ้อนกว่ารูปแบบทั่วไปเล็กน้อย เมื่อคุณซื้อออปชั่น คุณกำลังซื้อสิทธิ์ในการ ‘ซื้อหรือขาย’ สินทรัพย์ ณ ราคาที่กำหนดไว้ล่วงหน้า ในช่วงเวลาที่เฉพาะเจาะจง ออปชั่นจะมีอยู่สองประเภท ได้แก่ คอลออปชั่น (call options) ใช้สำหรับการซื้อสินทรัพย์ และ พุทออปชั่น (put options) ใช้สำหรับการขายสินทรัพย์

วิธีการทำกำไร: ในฐานะนักลงทุน คุณทำการล็อกราคาหุ้น call option

ตอนนี้หุ้น A ราคา $5 คุณสัญญาว่าจะซื้อหุ้น A ในราคา $10 ในอีก 5 วัน

ด้วยความคาดหวังว่า มูลค่าของหุ้นนั้นจะเพิ่มขึ้น อย่างไรก็ตาม ความเสี่ยงของการซื้อขายออปชั่นคือหุ้นอาจมีมูลค่าลดลงเช่นกัน ดังนั้นหากมูลค่าของหุ้นต่ำกว่าราคาเริ่มต้น คุณจะขาดทุน

5 วันต่อมา หุ้น A ราคาตลาด $8 แต่คุณต้องซื้อหุ้นในราคา $10 (ซึ่งถ้าไม่ได้ซื้อผ่าน call options คุณก็จะต้นทุนลดลงไป $2)

ออปชั่นเป็นเทคนิคการลงทุนขั้นสูง และนักลงทุนควรศึกษาอย่างระมัดระวังก่อนใช้กลยุทธ์นี้

อนุพันธ์ (Derivatives)

อนุพันธ์เป็นเครื่องมือทางการเงินที่มีมูลค่าขึ้นอยู่กับสินทรัพย์อ้างอิง เช่น หุ้น พันธบัตร หรือสินค้าโภคภัณฑ์ มันเปรียบเสมือนการทำสัญญาระหว่างผู้ซื้อและผู้ขายว่าจะซื้อขายสินทรัพย์นั้นในอนาคตที่ราคาที่ตกลงกันไว้ล่วงหน้า

เมื่อซื้ออนุพันธ์ หมายความว่าคุณเดิมพันว่าราคาของสินทรัพย์อ้างอิงจะเปลี่ยนแปลงไปในทิศทางที่คุณคาดการณ์ไว้ เช่น ถ้าคุณคิดว่าราคาจะขึ้น คุณจะทำกำไรหากสิ่งนั้นเกิดขึ้นจริง แต่หากราคาลดลงหรือไม่เปลี่ยนแปลง คุณก็จะขาดทุน

อนุพันธ์สามประเภทที่พบได้บ่อยที่สุดคือ:

1.สัญญาออปชัน (Options Contract)

สัญญาออปชัน (Options Contract): สัญญาออปชันให้โอกาสนักลงทุนในการซื้อหรือขายสินทรัพย์ในราคาและช่วงเวลาที่กำหนดในอนาคต คอลออปชัน (Call Option) มอบโอกาสในการซื้อสินทรัพย์ในราคาดังกล่าว และพุทออปชัน (Put Option) ให้โอกาสในการขายสินทรัพย์นั้น

-

ให้สิทธิ์แก่ผู้ถือในการซื้อหรือขายสินทรัพย์ในราคาที่กำหนดไว้ล่วงหน้า แต่ไม่ได้บังคับ

-

ผู้ถือสามารถเลือกที่จะใช้สิทธิ์หรือปล่อยให้สัญญาหมดอายุได้

-

เหมาะสำหรับผู้ที่ต้องการลดความเสี่ยงหรือเก็งกำไรจากการเปลี่ยนแปลงของราคา

การยกเลิกหรือไม่ใช้สิทธิ์ของสัญญาออปชัน (Option Contract) นั้นมีผลที่ตามมาดังนี้

-

สูญเสียค่าพรีเมียม (Premium): เมื่อซื้อออปชัน ผู้ซื้อต้องจ่ายค่าพรีเมียมให้แก่ผู้ขายเพื่อแลกกับสิทธิในการซื้อหรือขายสินทรัพย์ หากไม่ใช้สิทธิ์ ค่าพรีเมียมนี้จะกลายเป็นต้นทุนจมที่ไม่สามารถเรียกคืนได้

-

สูญเสียเงินมัดจำ (ในบางกรณี): สำหรับการซื้อขายออปชันบางประเภท อาจมีข้อกำหนดให้วางเงินมัดจำหรือหลักประกันไว้กับโบรกเกอร์ หากไม่ปิดสัญญาหรือใช้สิทธิ์ เงินส่วนนี้อาจถูกริบไปบางส่วนหรือทั้งหมดตามเงื่อนไขที่ตกลงกันไว้

ค่าพรีเมียม (Premium)

ค่าพรีเมียม (Premium) คือ จำนวนเงินที่ผู้ซื้อสัญญาออปชันต้องจ่ายให้กับผู้ขายออปชัน เพื่อแลกกับสิทธิในการซื้อหรือขายสินทรัพย์ที่ตกลงกันไว้ในอนาคต

ค่าพรีเมียมเหมือนกับการซื้อตั๋วล็อตเตอรี่ประเภทหนึ่ง เมื่อซื้อล็อตเตอรี่ คุณต้องจ่ายเงินเพื่อแลกกับสิทธิในการถูกรางวัล ยิ่งเงินรางวัลมีมูลค่าสูง ราคาตั๋วก็มักจะแพงขึ้น แต่โอกาสถูกรางวัลก็ต่ำลง

สัญญาออปชันก็คล้ายๆกัน ค่าพรีเมียมก็เหมือนราคาตั๋วล็อตเตอรี่ คุณต้องจ่ายเงินนี้ให้ผู้ขายออปชันเพื่อให้ได้สิทธิซื้อหรือขายสินทรัพย์ในราคาที่น่าพอใจ โดยจำนวนเงินที่ต้องจ่ายจะสูงต่ำไม่เท่ากัน ขึ้นอยู่กับปัจจัยต่างๆ เช่น ราคาของสินทรัพย์ที่อ้างอิงความผันผวนของตลาด เวลาจนกว่าสัญญาออปชันจะหมดอายุ

อย่างไรก็ตาม ไม่ว่าจะใช้สิทธิออปชันหรือไม่ก็ตาม หรือจะได้กำไรหรือขาดทุนจากการใช้สิทธินั้น ค่าพรีเมียมจะไม่ได้คืน มันคือ “ต้นทุน” ของสัญญาออปชันนั่นเอง

2.สัญญาซื้อขายล่วงหน้า (Futures Contract)

สัญญาซื้อขายล่วงหน้า (Futures Contract): เป็นสัญญาระบุการขายที่จะเกิดขึ้นในวันที่และเวลาที่เจาะจงในอนาคต

-

ผูกมัดทั้งผู้ซื้อและผู้ขายให้ต้องทำตามสัญญาเมื่อถึงกำหนด

-

มีความเสี่ยงสูงกว่าออปชัน เพราะไม่สามารถยกเลิกได้

-

นิยมใช้กับสินค้าโภคภัณฑ์ เช่น น้ำมัน ทองคำ

3.สัญญาแลกเปลี่ยน (Swaps)

สัญญาแลกเปลี่ยน (Swaps) คือสัญญาที่ทำขึ้นระหว่างสองฝ่าย เพื่อตกลงที่จะแลกเปลี่ยนกระแสเงินสดในอนาคตตามเงื่อนไขที่กำหนดไว้

คุณอาจจินตนาการถึง Swap เหมือนกับการแลกของเล่นกับเพื่อน สมมติว่าคุณมีหุ่นยนต์ แต่อยากได้รถบังคับวิทยุแทน ส่วนเพื่อนคุณมีรถบังคับแต่อยากได้หุ่นยนต์ คุณทั้งคู่จึงทำข้อตกลงแลกของเล่นกัน

Swap ก็ทำงานในลักษณะคล้ายๆกัน ยกเว้นว่าสิ่งที่แลกเปลี่ยนคือกระแสเงินสดในอนาคต ยกตัวอย่างเช่น

สวอปอัตราดอกเบี้ย: บริษัท A มีเงินกู้ที่คิดดอกเบี้ยลอยตัว แต่ต้องการเปลี่ยนเป็นดอกเบี้ยคงที่เพื่อง่ายต่อการคาดการณ์ ก็อาจทำสวอปกับธนาคารซึ่งยอมรับอัตราดอกเบี้ยลอยตัว โดยทั้งสองฝ่ายจะจ่ายดอกเบี้ยสุทธิให้กันตามเงื่อนไขที่ตกลงกันไว้

สวอปอัตราแลกเปลี่ยน: บริษัท B จากสหรัฐฯไปลงทุนสร้างโรงงานที่ยุโรป โดยกู้เงินเป็น EUR แต่มีความเสี่ยงว่า EUR จะแข็งค่าขึ้น ก็อาจทำ Swap กับธนาคารเพื่อแลกเปลี่ยนเงิน EUR เป็นเงิน USD ในอนาคต ป้องกันความผันผวนของอัตราแลกเปลี่ยน

Swap อาจดูซับซ้อน แต่ก็เป็นเครื่องมือจัดการความเสี่ยงที่แพร่หลายในตลาดการเงินและธุรกิจขนาดใหญ่ โดยเฉพาะอย่างยิ่งเมื่อมีความไม่แน่นอนในด้านอัตราดอกเบี้ย หรืออัตราแลกเปลี่ยนเงินตราต่างประเทศ

Commodities (สินค้าโภคภัณฑ์)

Commodities คือผลิตภัณฑ์จริงที่จับต้องได้ซึ่งคุณสามารถลงทุนได้ สินค้าโภคภัณฑ์นั้นพบได้บ่อยในตลาดฟิวเจอร์ส (futures markets) ซึ่งผู้ผลิตและผู้ซื้อเชิงพาณิชย์ หรือพูดอีกอย่างคือผู้เชี่ยวชาญด้านนี้ จะพยายามป้องกันความเสี่ยง (hedge) ทางการเงินที่เกี่ยวข้องกับสินค้าโภคภัณฑ์

การป้องกันความเสี่ยง (Hedging) ในตลาด Commodities

ลองจินตนาการว่าคุณเป็นเกษตรกรผู้ปลูกข้าวโพด คุณกังวลว่าราคาน้ำมันจะเพิ่มสูงขึ้นในอีกไม่กี่เดือนข้างหน้า ซึ่งจะส่งผลต่อต้นทุนการผลิตของคุณ คุณสามารถทำ “hedging” โดย:

ขายสัญญาฟิวเจอร์สน้ำมันดิบ: คุณตกลงที่จะขายน้ำมันดิบในปริมาณที่กำหนดไว้ในราคาที่กำหนดไว้ล่วงหน้า (ราคาที่คุณคาดว่าราคาน้ำมันจะสูงขึ้น) ในอีกไม่กี่เดือนข้างหน้า

หากราคาน้ำมันดิบเพิ่มสูงขึ้น: คุณจะได้รับเงินจากการขายสัญญาฟิวเจอร์ส ซึ่งจะช่วยชดเชยต้นทุนการผลิตที่เพิ่มขึ้นของคุณ

หากราคาน้ำมันดิบไม่เพิ่มสูงขึ้น: คุณจะสูญเสียเงินจากการขายสัญญาฟิวเจอร์ส แต่ก็ไม่ได้ทำให้ต้นทุนการผลิตของคุณเพิ่มขึ้นมากนัก

ตัวอย่างอื่นๆ ของการ hedging ในตลาด Commodities:

สายการบิน: ซื้อสัญญาฟิวเจอร์สน้ำมันเครื่องบินเพื่อป้องกันความเสี่ยงจากราคาน้ำมันที่ผันผวน

บริษัทผลิตทองคำ: ขายสัญญาฟิวเจอร์สทองคำเพื่อป้องกันความเสี่ยงจากราคาทองคำที่ลดลง

Commodities (ต่อ)

นักลงทุนรายย่อยควรศึกษาตลาดฟิวเจอร์สให้เข้าใจอย่างถี่ถ้วนก่อนการลงทุน สาเหตุหลักๆ มาจากความเสี่ยงของการลงทุนใน commodities ซึ่งราคาอาจมีการเคลื่อนไหวอย่างรุนแรงและฉับพลันได้ทั้งขึ้นและลง เนื่องจากเหตุการณ์ไม่คาดคิด ตัวอย่างเช่น เหตุการณ์การเมืองสามารถเปลี่ยนแปลงราคาน้ำมันได้อย่างมาก ในขณะที่สภาพอากาศก็ส่งผลกระทบต่อมูลค่าของผลผลิตทางการเกษตร

ประเภทหลักๆ ของ commodities มีดังนี้:

Metals (โลหะ): โลหะมีค่า (precious metals) เช่น ทองคำ (gold) และเงิน (silver) และโลหะอุตสาหกรรม (industrial metals) อย่างเช่น ทองแดง (copper)

Agricultural (การเกษตร): ข้าวสาลี (wheat) ข้าวโพด (corn) และ ถั่วเหลือง (soybeans)

Livestock (ปศุสัตว์): สามชั้น (Pork bellies) และ โคขุน (feeder cattle)

Energy (พลังงาน): น้ำมันดิบ (crude oil) ผลิตภัณฑ์ปิโตรเลียม (petroleum products) และ ก๊าซธรรมชาติ (natural gas)

หนึ่งในช่องทางหลักที่นักลงทุนทำกำไรจาก commodities คือการซื้อขายฟิวเจอร์สของสินค้าโภคภัณฑ์เหล่านี้ บางครั้งนักลงทุนซื้อ commodities เพื่อเป็นเครื่องมือป้องกันความเสี่ยงสำหรับพอร์ตการลงทุนในช่วงภาวะเงินเฟ้อ คุณสามารถซื้อ commodities ได้ทางอ้อมผ่านการลงทุนในหุ้น (stocks), กองทุนรวม (mutual funds) หรือ ETF รวมไปถึงสัญญาฟิวเจอร์ส (futures contracts)

TIPS (Treasury Inflation-Protected Securities) คืออะไร?

TIPS เป็นตราสารหนี้ประเภทหนึ่งที่ออกโดยรัฐบาลสหรัฐอเมริกา มูลค่าของ TIPS นั้นจะปรับเพิ่มขึ้นตามอัตราเงินเฟ้อ หมายความว่าผู้ลงทุนจะได้รับเงินต้นคืนพร้อมกับค่าตอบแทนเพิ่มเติมที่ชดเชยการสูญเสียมูลค่าจากเงินเฟ้อ

ทำไม TIPS ถึงน่าสนใจ?

ป้องกันความเสี่ยงจากเงินเฟ้อ: TIPS เหมาะสำหรับนักลงทุนที่กังวลเกี่ยวกับเงินเฟ้อ เพราะมูลค่าของ TIPS จะเพิ่มขึ้นควบคู่ไปกับอัตราเงินเฟ้อ

กระจายความเสี่ยง: TIPS สามารถช่วยกระจายความเสี่ยงในพอร์ตโฟลิโอของคุณ

สภาพคล่องสูง: TIPS สามารถซื้อขายได้ง่ายในตลาดรอง

TIPS ทำงานอย่างไร?

มูลค่าที่ปรับตามอัตราเงินเฟ้อ: มูลค่าของ TIPS นั้นจะปรับเพิ่มขึ้นหรือลดลงทุก 6 เดือน ตามดัชนีราคาผู้บริโภค (CPI)

ดอกเบี้ย: TIPS จ่ายดอกเบี้ยสองครั้งต่อปี เช่นเดียวกับตราสารหนี้ประเภทอื่นๆ

ภาษี: ดอกเบี้ยที่ได้รับจาก TIPS นั้นต้องเสียภาษีเงินได้

ตัวอย่าง:

สมมติว่าคุณซื้อ TIPS มูลค่า 1,000 ดอลลาร์สหรัฐฯ ในปี 2024 ในปี 2025 อัตราเงินเฟ้ออยู่ที่ 2% มูลค่าของ TIPS ของคุณจะปรับเพิ่มขึ้นเป็น 1,020 ดอลลาร์สหรัฐฯ

ข้อควรระวัง:

ความเสี่ยงด้านอัตราดอกเบี้ย: มูลค่าของ TIPS อาจจะลดลงหากอัตราดอกเบี้ยเพิ่มสูงขึ้น

ความเสี่ยงด้านเครดิต: TIPS เป็นตราสารหนี้ของรัฐบาลสหรัฐฯ ดังนั้นจึงมีความเสี่ยงด้านเครดิต

TIPS เหมาะกับใคร?

นักลงทุนที่กังวลเกี่ยวกับเงินเฟ้อ: TIPS เหมาะสำหรับนักลงทุนที่กังวลว่าเงินเฟ้อจะส่งผลกระทบต่อมูลค่าของพอร์ตโฟลิโอ

นักลงทุนที่ต้องการกระจายความเสี่ยง: TIPS สามารถช่วยกระจายความเสี่ยงในพอร์ตโฟลิโอของคุณ

นักลงทุนที่ต้องการลงทุนระยะยาว: TIPS เหมาะสำหรับการลงทุนระยะยาว

Depositary Receipt (DR): ประตูสู่การลงทุนต่างประเทศสำหรับมือใหม่

Depositary Receipt (DR) หรือ ใบหุ้นฝาก เปรียบเสมือนใบเสร็จรับเงินที่แสดงว่านักลงทุนเป็นเจ้าของหุ้นของบริษัทต่างประเทศ โดยไม่ต้องไปซื้อขายหุ้นบนตลาดหลักทรัพย์ต่างประเทศโดยตรง

ลองจินตนาการว่า DR เปรียบเสมือนใบเสร็จรับเงินจากร้านค้า:

ร้านค้า: เปรียบเสมือนบริษัทต่างประเทศ

สินค้า: เปรียบเสมือนหุ้นของบริษัทต่างประเทศ

ใบเสร็จรับเงิน: เปรียบเสมือน DR

ข้อดีของการลงทุนผ่าน DR:

สะดวก: นักลงทุนไทยสามารถซื้อขาย DR ได้ผ่านตลาดหลักทรัพย์ไทย โดยไม่ต้องเปิดบัญชีซื้อขายหุ้นต่างประเทศ

ประหยัดค่าธรรมเนียม: ค่าธรรมเนียมในการซื้อขาย DR นั้นต่ำกว่าค่าธรรมเนียมในการซื้อขายหุ้นต่างประเทศโดยตรง

กระจายความเสี่ยง: นักลงทุนสามารถกระจายความเสี่ยงไปลงทุนในต่างประเทศ โดยไม่ต้องลงทุนในหุ้นเพียงประเทศเดียว

สภาพคล่องสูง: DR บนตลาดหลักทรัพย์ไทยมีสภาพคล่องสูง นักลงทุนสามารถซื้อขายได้ง่าย

ตัวอย่างการลงทุนผ่าน DR:

นักลงทุนไทย ซื้อ DR หุ้น สหรัฐฯ จีน จากตลาดหุ้นไทย (SET)

นักลงทุนไทย ซื้อ DR หุ้นจีน และประเทศอื่นๆ จากตลาดหุ้นสหรัฐฯ (ผ่าน InnovestX, Dime, ฯลฯ)